Sự thật về các bong bóng thị trường

Có một sự thật đơn giản nhưng thường bị bỏ qua, đó là sự thật về các bong bóng thị trường.

Bong bóng thị trường KHÔNG liên quan gì đến các việc định giá (valuation) hoặc các nguyên tắc phân tích căn bản.

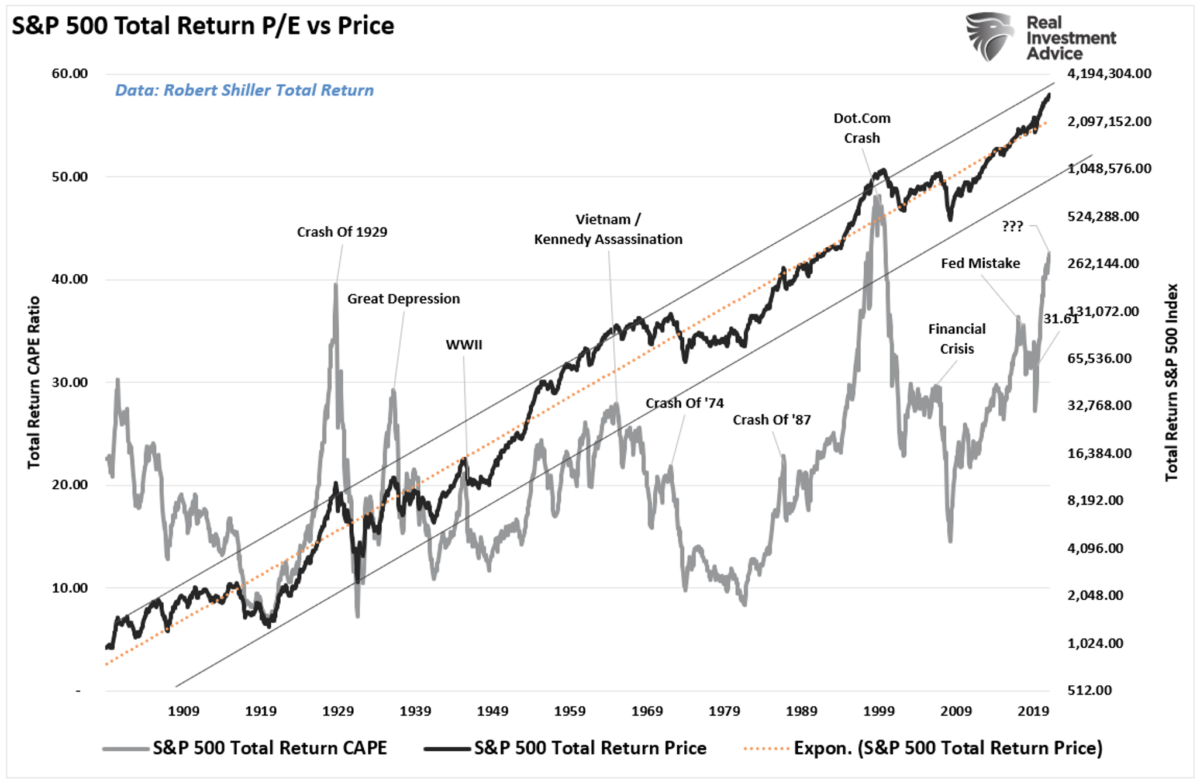

Đúng vậy, mức định giá hiện tại đang ở mức đỉnh của các thị trường tăng giá trước đây. Như đã trình bày, S&P 500 hiện giao dịch cao hơn 90% so với các mức định giá trong lịch sử.

Tuy nhiên, vì “các bong bóng” thị trường chứng khoán phản ánh sự đầu cơ, lòng tham, những cảm xúc chủ quan, nên việc định giá là sự phản ánh của những khuynh hướng tâm lý đó. Do đó, giá cả trở thành việc phản ánh tâm lý nhiều hơn.

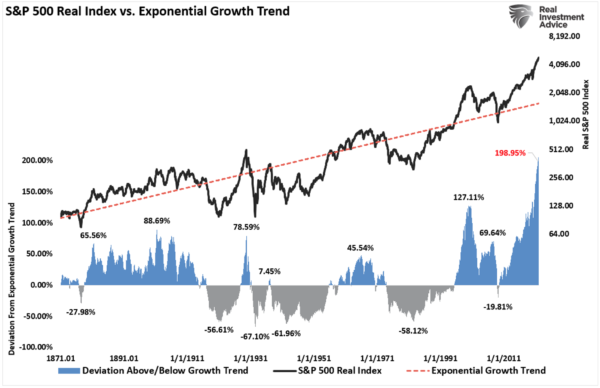

Ở “góc độ giá cả”, mức độ của “lòng tham” được hiển thị đầy đủ. Hiện tại, S&P 500 giao dịch với độ lệch lớn nhất được ghi nhận so với xu hướng lũy dài hạn của chỉ số này. (Mức mà khó có thể dung hòa được với mức điều chỉnh 35% của thị trường vào năm 2020)

Nói cách khác, các bong bóng thị trường có thể tồn tại ngay cả vào những thời điểm mà việc định giá và các nguyên tắc phân tích căn bản có thể cho kết quả ngược lại. Lưu ý rằng chỉ ngoại trừ năm 1929, 2000, và 2007, mọi lần sụp đổ lớn khác của thị trường đều xảy ra ở các mức định giá THẤP HƠN hiện nay.

Không bong bóng nào giống nhau

Trong lịch sử, mọi sự sụp đổ của thị trường đều là kết quả của những điều không liên quan đến mức định giá. Các vấn đề như thanh khoản, hành động của chính phủ, sai lầm trong chính sách tiền tệ, suy thoái, hoặc lạm phát tăng đột biến là thủ phạm gây ra sự đảo ngược tâm lý.

Điều quan trọng là, các bong bóng thị trường và sự phá sản không bao giờ giống nhau.

“Có thể giả định một cách hợp lý nhất rằng các thị trường hoạt động đủ hiệu quả để mọi bong bóng thị trường đều khác biệt đáng kể so với bong bóng thị trường trước đó. Một bong bóng thị trường mới sẽ luôn khác với (các) bong bóng thị trường trước đó. Sự khác biệt này là vì các nhà đầu tư sẽ chỉ đặt mua ở mức giá đặc biệt cao nếu họ chắc chắn rằng những gì đã dẫn đến bong bóng trước đó sẽ không lặp lại.

Ông Bob Bronson nói qua Advisor Perspective, “Tương tự, cho dù một vụ tai nạn xe hơi gây tử vong được nghiên cứu kỹ lưỡng đến đâu, thì vẫn sẽ có những vụ tai nạn xe hơi gây tử vong khác. Điều đó đúng ngay cả khi chúng tôi tránh được tất cả những sai lầm gây ra tai nạn trước đây.”

Chu kỳ thị trường hiện tại không giống như 1995, 1999, hay 2007 ư? Định giá, kinh tế, nhân tố tác động, v.v., tất cả đều khác nhau từ chu kỳ này sang chu kỳ tiếp theo.

Tuy nhiên, quan trọng nhất là, thị trường tài chính thích ứng với nguyên nhân của những lần sụp đổ tai hại trước đó.

Nhưng sự thích nghi đó sẽ không ngăn cản được lần sụp đổ tiếp theo.

George Soros và lý thuyết về sự phản xạ (Theory of Reflexivity)

Với nền tảng này, chúng ta có thể hiểu rõ hơn về “Lý thuyết Phản xạ”. Đó là lý thuyết được thảo luận bởi nhà tỷ phú đầu tư huyền thoại, ông George Soros.

“Thị trường tài chính, không phản ánh chính xác tất cả những tri thức sẵn có, luôn cho một cái nhìn méo mó về thực tế. Mức độ biến dạng có thể thay đổi theo thời gian. Sự biến dạng này đôi khi khá là nhỏ, và vào những lúc khác, lại khá rõ ràng. Khi có sự khác biệt đáng kể giữa giá cả trên thị trường và thực tế căn bản, thì ở đó sẽ thiếu các điều kiện cân bằng.

Ông Soros nói: “Mọi bong bóng thị trường đều có hai thành phần: một xu hướng căn bản đang thịnh hành trên thực tế và một quan niệm sai lầm liên quan đến xu hướng đó. Khi một phản hồi tích cực hình thành giữa xu hướng và quan niệm sai lầm ấy, thì sự phản hồi này sẽ thiết lập một quá trình chuyển động bùng nổ–sụp đổ (tăng nhanh– giảm nhanh) của nền kinh tế. Quá trình này có khả năng được thử thách kiểm nghiệm bằng các phản hồi tiêu cực kèm theo khi diễn ra. Nếu quá trình ấy đủ mạnh để tồn tại qua những lần thử nghiệm [phản hồi tiêu cực] này, thì quá trình ấy sẽ củng cố cả xu hướng và quan niệm sai lầm kia.”

Cuối cùng, những kỳ vọng của thị trường trở nên xa rời thực tế nếu thực tế này buộc mọi người nhận ra rằng có liên quan đến một quan niệm sai lầm. Thời kỳ chạng vạng xảy ra khi những nghi ngờ ngày càng lớn. Ngày càng có nhiều người mất niềm tin, nhưng sức ì vẫn duy trì xu hướng thịnh hành.

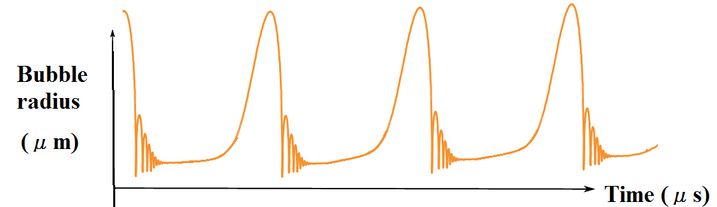

Thông thường, các bong bóng [thị trường] có hình dạng không đối xứng. Sự bùng nổ kéo dài và bắt đầu chậm chạp. Bong bóng tăng tốc dần dần cho đến khi cân bằng trong thời kỳ chạng vạng. Sự đổ vỡ là nhanh và nghiêm trọng vì nó liên quan đến việc bắt buộc phải thanh lý các khoản đầu tư kém hiệu quả.”

Biểu đồ dưới đây là một ví dụ về bong bóng không đối xứng.

Quan điểm của ông Soros về mô hình bong bóng rất thú vị vì nó thay đổi lập luận từ quan điểm [phân tích] căn bản sang quan điểm [phân tích] kỹ thuật. Giá cả phản ánh tâm lý của thị trường, tạo ra một vòng phản hồi giữa thị trường và các yếu tố căn bản. Như ông Soros đã tuyên bố:

“Thị trường tài chính không đóng một vai trò thụ động thuần túy; chúng cũng có thể ảnh hưởng đến cái gọi là nguyên tắc căn bản mà chúng phải phản ánh. Hai chức năng mà thị trường tài chính thực hiện này, hoạt động ngược chiều nhau. Trong chức năng thụ động hoặc nhận thức, các yếu tố căn bản được coi là xác định giá cả thị trường. Trong thị trường có tính hoạt động năng động hoặc thao túng, giá cả tìm cách ảnh hưởng đến các yếu tố căn bản. Khi cả hai chức năng hoạt động cùng một lúc, chúng can thiệp vào nhau. Biến số được cho là độc lập của một hàm số cũng là biến số phụ thuộc, vì vậy hàm số [thị trường] không có biến số thực sự độc lập. Do đó, cả hai yếu tố giá thị trường và thực tế căn bản đều không được xác định đầy đủ. Cả hai đều vướng phải một yếu tố không chắc chắn mà không thể định lượng được.”

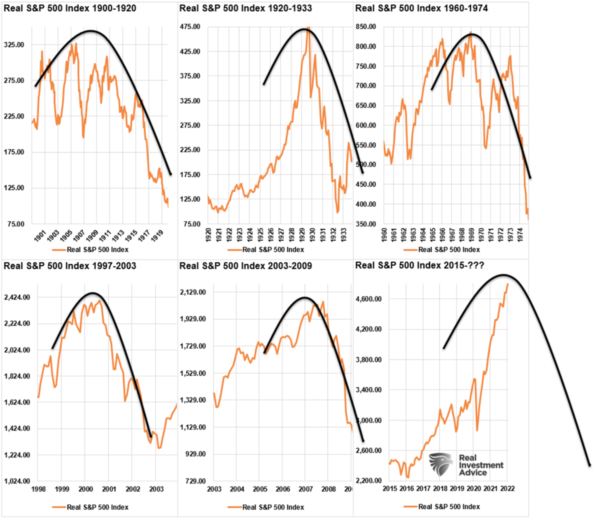

Biểu đồ dưới đây sử dụng dữ liệu thị trường chứng khoán của Tiến sĩ Robert Shiller từ năm 1900 trên cơ sở điều chỉnh lạm phát. Sau đó tôi phủ lên hình bong bóng không đối xứng của Soros.

Lời kết

Hiện đang có nhiều tranh luận về sức khỏe của thị trường tài chính. Liệu giá cả có thể tách rời khỏi các nguyên tắc căn bản đủ lâu để xảy ra suy thoái kinh tế/thu nhập để bắt kịp với giá cả không?

Có thể. Chuyện này chưa bao giờ xảy ra.

Hơn nữa, các nhà đầu tư đã được thị trường “huấn luyện” để “tiếp tục đầu tư” vì “sợ bị bỏ lỡ”.

Rủi ro từ đầu cơ gia tăng, kết hợp với đòn bẩy vay nợ quá mức, khiến thị trường dễ bị điều chỉnh [giảm] lớn. Chất xúc tác duy nhất còn thiếu cho sự điều chỉnh như vậy để khởi động quá trình là tâm lý hoảng loạn của nhà đầu tư lúc thoát khỏi thị trường.

Tình huống này gợi nhớ đến đỉnh điểm của thị trường năm 1929 khi Tiến sĩ Irving Fisher thốt lên những lời mà giờ đây đã trở nên nổi tiếng: “Cổ phiếu hiện đã đạt đến mức cao không tưởng.”

Quan điểm trong bài viết này là của tác giả và không nhất thiết phản ánh quan điểm của The Epoch Times.

Ông Lance Roberts là chiến lược gia đầu tư chính của RIA Advisors và là biên tập viên chính của Real Investment Report (Bản tin Đầu tư Thực tế), một bản tin hàng tuần có hơn 100,000 người đọc trên toàn quốc. Bản tin bao gồm các chủ đề kinh tế, chính trị và thị trường vì chúng liên quan đến tiền bạc và cuộc sống của quý vị.

Mới nhất

Mới nhất

Tiêu điểm

Tiêu điểm

Bình luận

Bình luận

Email

Email